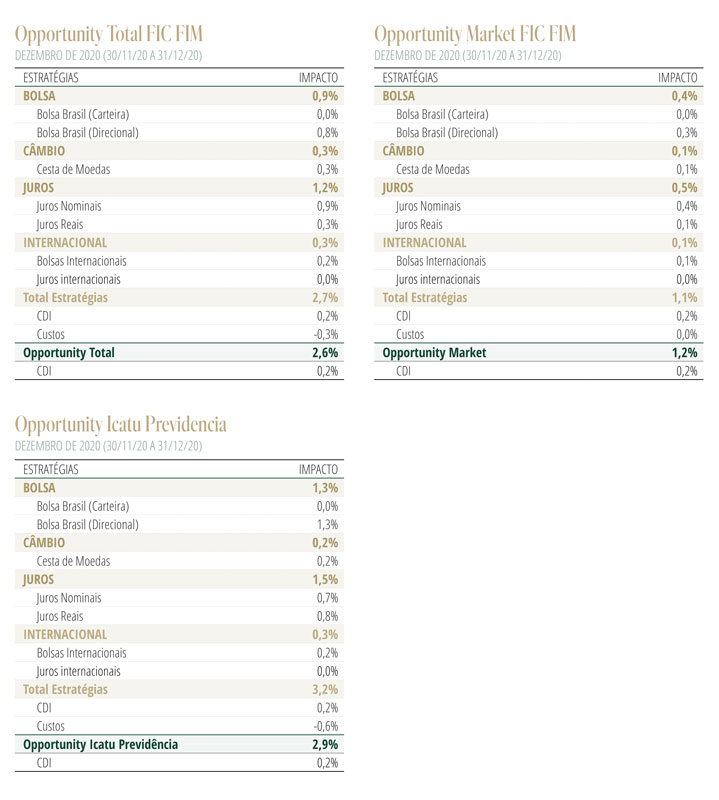

Desempenho do Fundo em DezembroO Opportunity Total encerrou o mês com alta de 2,56%. Os ganhos foram proporcionados em grande medida pela posição no mercado de juros doméstico (1,2%). Os mercados acionários local (0,9%) e internacional (0,2%) também apresentaram desempenho positivo. A exposição a moedas produziu ganhos de 0,3%.

Cenário Econômico: O que esperar de 2021?O ano novo se inicia com o pano de fundo de que as graves crises sanitária e econômica produzidas pela Covid-19 caminham para seu derradeiro capítulo. Mercados e economia continuam espremidos em meio à queda de braço entre o novo surto de contágio, cujos dados de hospitalizações já superam os picos anteriores em diversos países, e a esperança de que a aplicação expedita da vacina garanta o retorno à normalidade cotidiana pré-pandemia.

A despeito da velocidade de vacinação aquém do esperado durante as primeiras semanas, entendemos que muito em breve o mundo desenvolvido será capaz de organizar a operação logística, de forma a cumprir a meta de imunização da maior parcela dos grupos de alta vulnerabilidade até meados do primeiro semestre e assim impedir duras medidas de restrição na mobilidade.

Nesse contexto, os riscos para a economia associados à pandemia perderão gradualmente relevância, e a recuperação que se iniciou no terceiro trimestre irá acelerar seu ritmo ao longo de 2021, propiciando um raro ambiente de sincronização do ciclo econômico entre os principais blocos do globo.

No mundo desenvolvido, os EUA continuam liderando a recuperação, com o mercado de trabalho já recuperando mais de 60% das 22 milhões de vagas destruídas durante a pandemia. O novo pacote de estímulos fiscais aprovado no final do ano, superior a USD 900bn, promoverá significativa acomodação nos próximos meses ao impacto negativo sobre a atividade decorrente do repique da Covid-19.

Mesmo a Europa, estigmatizada por anos de baixo crescimento, terá um 2021 mais alentador. Espera-se algum impulso fiscal adicional decorrente do início dos desembolsos do Recovery Fund, o que ajudará os países com maior restrição orçamentária a suavizar os efeitos da pandemia. E o drama do Brexit, principal vetor de incertezas em múltiplas dimensões nos últimos quatro anos, chegou a um final positivo com o acordo entre EU e Reino Unido celebrado ao apagar das luzes do ano passado.

Por fim, a China se manterá como o principal motor da atividade mundial. Tendo sido capaz de controlar rapidamente o contágio inicial e focos subsequentes, o país sofreu impacto econômico significativamente mais curto e moderado, o que vem permitindo uma recuperação vigorosa desde o segundo trimestre do ano passado, com impactos positivos sobre a região asiática e os preços das matérias-primas. Para 2021, a meta do governo é promover uma aceleração do PIB dos módicos 2% no ano passado para 8%, o que seria o maior crescimento do país em quase uma década.

Compõem ainda o cenário as condições financeiras globais extremamente frouxas, com os principais bancos centrais comprometidos com a longevidade da retomada; e a redução dos “riscos binários”, após o acordo em torno do Brexit e passadas as tumultuadas eleições americanas.

Como demonstra a experiência histórica, o ambiente de inflação baixa e estável permite aos países emergentes colherem o máximo benefício da aceleração no crescimento global. O final de 2020 já evidenciou uma recuperação importante nos influxos de capitais para essas economias, trazendo perspectivas construtivas para o grupo em 2021.

Individualmente, a questão fundamental que se coloca reside na capacidade desses países de implementarem uma operação de imunização eficaz.

Essa é a principal fonte de incerteza nesse início de ano para o Brasil, onde o cronograma de vacinação se revela significativamente atrasado, prejudicado pelo excessivo viés ideológico e as disputas do governo com outros atores políticos. A vacina da Oxford, que deverá ser o principal imunizante utilizado pelo país em 2021, terá seus lotes chegando ao país apenas em meados de fevereiro. Portanto, o início de um programa de vacinação brasileiro em larga escala no horizonte próximo depende crucialmente da confirmação de um nível de eficácia aceitável da Coronavac, cujos resultados dos testes clínicos ainda estão pendentes.

O outro risco relevante para o país no início de 2021 está associado à esperada desaceleração da economia no primeiro trimestre. Embora o mercado de trabalho tenha demonstrado sinais de recuperação no final do ano passado, o desemprego ainda em patamares extremamente elevados torna improvável que a economia consiga absorver a queda no rendimento proporcionada pelo fim do pagamento do auxílio emergencial sem maiores sobressaltos.

Nesse contexto, permanecerão os receios quanto à manutenção do compromisso do governo e das novas lideranças no Congresso com o teto de gastos. O esperado impacto negativo sobre a aprovação do governo com o fim do pagamento do auxílio emergencial deverá renovar as pressões políticas que permearam os bastidores políticos em 2020 por flexibilização dos gastos.

Estratégia do FundoA combinação de crescimento econômico global disseminado e em aceleração, liquidez farta e redução dos riscos de eventos binários garantem um pano de fundo altamente benigno para os mercados, que continuará empurrando os recursos em direção aos ativos de risco. A despeito dos elevados valuations, o mercado de ações se mantém como o principal beneficiário desse ambiente.

A bastante provável confirmação da mudança de controle do Senado a favor do Partido Democrata colocará mais força ao processo de rotação a favor dos setores e empresas cíclicas. Nesse sentido, aumentamos nossa exposição no mercado acionário norte-americano e em ações domésticas de empresas exportadoras de commodities.

Já no mercado de juros, reduzimos substancialmente a exposição aplicada. Conforme havíamos antecipado em nossa última Carta Mensal, a não-prorrogação do auxílio emergencial para o ano de 2021, além do arrefecimento das pressões inflacionárias na cadeia de proteínas, produziram substancial redução das taxas de juros futuro. Entendemos que após o forte rally das últimas semanas, os riscos na curva de juros nominas estão simétricos, o que sugere maior cautela.

Por fim, nos mercados de câmbio, permanece nosso entendimento de longa data de que não há elementos que justifiquem uma exposição estrutural. Como já explicitamos em oportunidades anteriores, não consubstanciamos a tese de debasement (perda da referência de reserva de valor) do dólar. Entendemos que essa tese depende fundamentalmente da leniência do banco central com uma eventual aceleração inflacionária, o que acreditamos ser altamente improvável. Tampouco existe outro mercado de capitais capaz de competir com o dólar em todas as dimensões que garantem à moeda americana o status de ativo de reserva global: dinamismo econômico, liderança tecnológica, instituições estáveis, supremacia militar, liquidez.

Dessa forma, entendemos que o presente cenário deverá favorecer um seleto grupo de moedas bem posicionadas para o tema do reflação (entre as quais, o peso mexicano), com potencial limitado para valorização. Quanto ao real, mantemos um viés de venda no dólar, em função do valuation descontado em relação aos pares e o ambiente internacional favorável, mas com uma postura tática. As incertezas quanto ao início da imunização e o encaminhamento das questões estruturais no campo fiscal não nos motivam a adotar um posicionamento direcional estrutural.