Cenário

Março foi caracterizado por novas revisões negativas nas projeções de crescimento dos Estados Unidos e do mundo, em resposta às políticas adotadas pelo governo Trump.

Continuamos monitorando as ações da nova administração americana com base nos fatores destacados em nossa carta de novembro:

1. Política fiscal: Não houve grandes alterações nesse ponto. O pacote enviado pela Câmara segue em tramitação no Senado, onde podem ocorrer ajustes que ampliem os gastos, embora o resultado deva implicar um impulso fiscal menor do que o antecipado após a vitória republicana nas eleições. Nosso diagnóstico é de que o vetor fiscal será menos estimulativo para a economia do que nos últimos anos.

2. Migração: Os dados mais tempestivos apresentam queda acentuada nos fluxos migratórios.

3. Regulação: Poucos avanços nessa frente, que, como antecipamos, deve ter um impacto mais gradual sobre a economia e mais ainda sobre os mercados.

4. Política comercial: Representou o principal desenvolvimento desde nossa última carta. As tarifas anunciadas pela nova administração superaram amplamente as expectativas do mercado, impondo desafios significativos à atividade global.

Diante da grande incerteza quanto à trajetória das negociações comerciais e dos anúncios do governo Trump, acreditamos que a maneira mais eficaz de construir um portfólio não é tentar prever as medidas exatas que serão adotadas ou navegar pelas oscilações imprevisíveis da política. Em vez disso, optamos por uma abordagem que busca identificar tendências que têm o potencial de se manter ao longo do tempo, irrespectivo dos resultados específicos.

Nesse sentido, estamos bastante convictos de que esse processo causará uma desaceleração econômica. A incerteza provocada por essas ações compromete a confiança de investidores e empresários na hora de planejar novos projetos de investimento e contratação. Mesmo diante de uma eventual reversão por parte de Donald Trump em relação à estratégia comercial, acreditamos que o dano causado já é suficiente para gerar uma desaceleração expressiva; e se o atual regime de tarifas for mantido, a desaceleração mais aguda nos EUA se torna o cenário mais plausível.

Somam-se ao efeito das tarifas, as restrições migratórias e o aparente pico “local” do ciclo de investimento em AI, contribuindo para um cenário de crescimento mais fraco. Com isso, temos convicção alta de que as taxas de juros americanas serão mais baixas nos próximos anos.

No continente europeu, ainda entendemos o pacote fiscal como uma mudança de paradigmas no cenário econômico local, com capacidade de estimular a expansão da atividade. Contudo, as recentes medidas tarifárias impostas pelos Estados Unidos à União Europeia introduzem importantes ameaças de desaceleração econômica na região. Ressaltamos que é possível haver uma reação a partir de estímulos adicionais a fim de mitigar tais impactos. Seguimos acreditando que o desempenho da Europa tende a superar o dos EUA no horizonte intermediário, mas optamos por diminuir nossa exposição diante da elevada incerteza e dos riscos presentes em ambas as direções.

A China continua sendo um dos principais alvos das medidas tarifárias. Acreditamos que essa dinâmica tende a pressionar a desvalorização do renminbi nos próximos meses. O PBOC (Banco Popular da China), que interfere regularmente no mercado cambial, parece ter adotado uma postura um pouco mais leniente em relação à moeda, permitindo que ela encontre um novo ponto de equilíbrio. Vinda de uma situação fragilizada e altamente dependente de sua indústria de exportação, a economia chinesa deve enfrentar uma provação diante das ameaças significativas do governo Trump.

No Brasil, a atividade econômica surpreendeu positivamente no 1º trimestre, refletindo resiliência após sinais fracos no fim de 2024. Iniciativas do governo para estimular o consumo e crédito devem diminuir o risco de uma desaceleração abrupta à frente. Por outro lado, o cenário inflacionário segue desafiador, com núcleos acima da meta e expectativas desancoradas. A retomada do protecionismo nos EUA adiciona incerteza, com potenciais efeitos mistos via câmbio e atividade global. Nesse contexto, o BC indicou possível desaceleração no ritmo de alta da Selic, mas ainda vemos necessidade de extensão do ciclo de aperto após a reunião de maio.

Em paralelo, a discussão eleitoral de 2026 já vem sendo antecipada pelo mercado – de forma precoce em nossa visão, dado o grau de incerteza para a corrida – com preços reagindo a pesquisas de aprovação do governo e articulações relacionadas à candidatura de oposição.

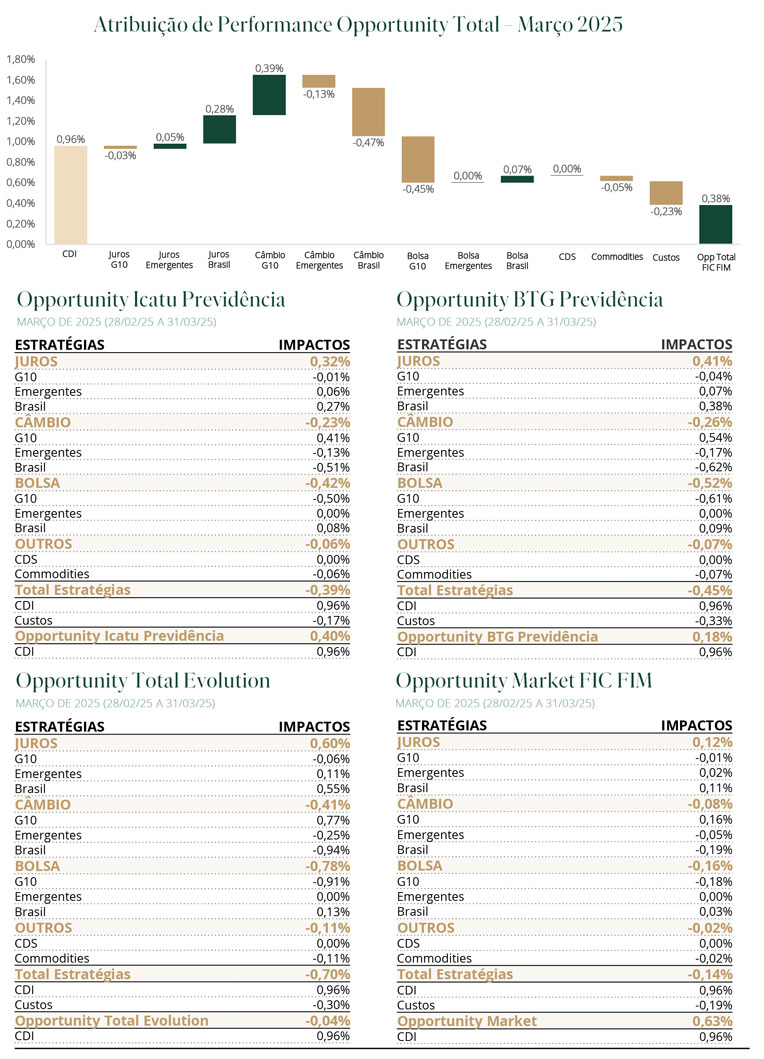

Alocação

Visão Geral: Os três principais temas do portfólio ao longo do mês foram: posição aplicada em juros americanos, exposição comprada a ativos europeus e posição vendida na moeda chinesa. Na virada do mês, diante das medidas anunciadas pelo governo Trump, ampliamos de forma expressiva a alocação em juros americanos, reduzimos substancialmente a exposição à Europa e elevamos levemente a posição vendida em yuan.

Juros: Aumentamos nossa posição aplicada em juro americano – tanto real quanto nominal - para um tamanho relevante. Mantemos uma pequena posição comprada em NTN-B.

Moedas: Reduzimos nossa posição comprada em euro e aumentamos a venda de yuan contra

o dólar.

Ações: mantemos pequena posição comprada em ações americanas.