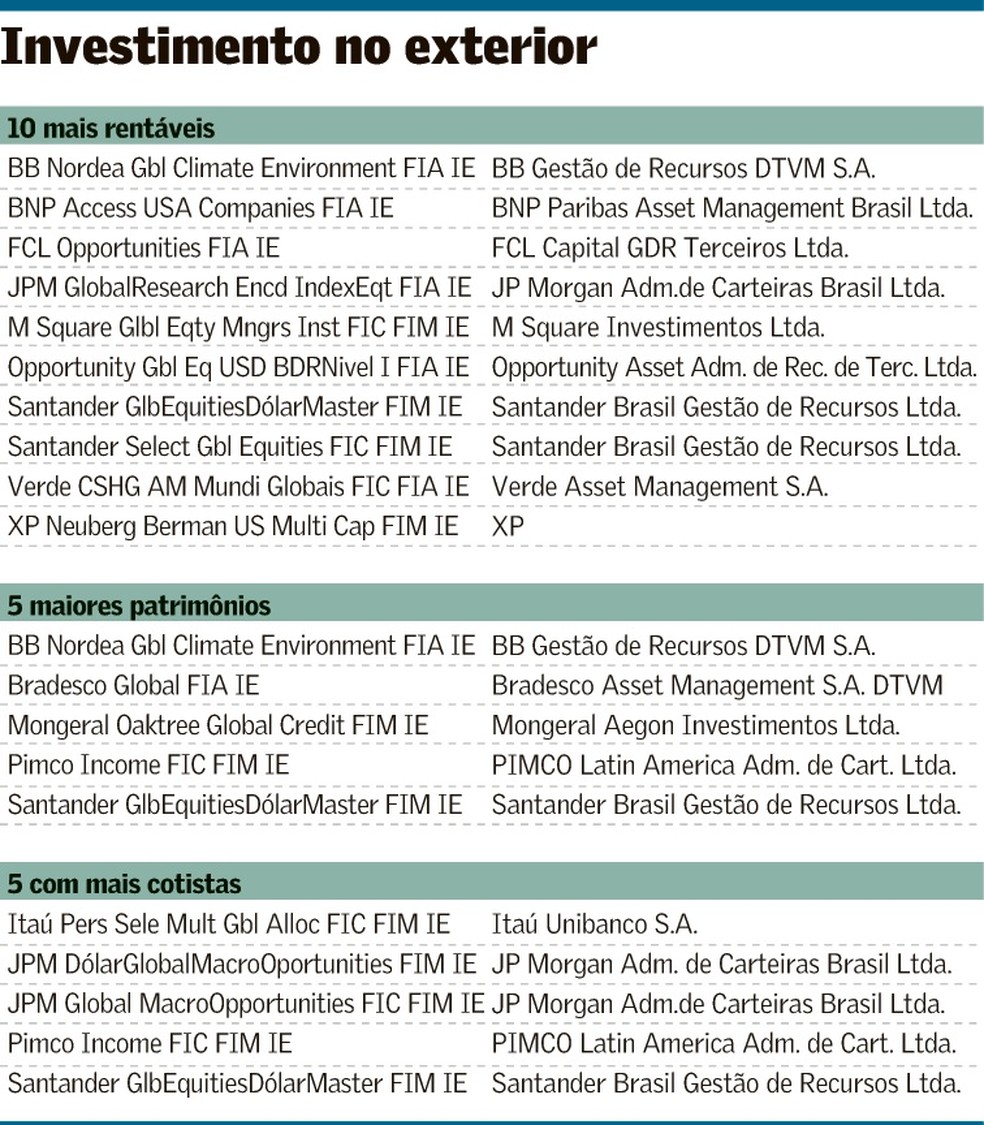

A busca por diversificação do portfólio tem contribuído para o crescimento da categoria dos fundos de investimento no exterior. Tanto é que o patrimônio líquido (PL) dessas carteiras cresceu 38,4% no primeiro semestre em relação ao mesmo período do ano passado, ficando próximo a R$ 800 bilhões, segundo dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

As estratégias são variadas e incluem renda fixa e ações, assim como fundos multimercados. São esses últimos, inclusive, que puxam o ingresso líquido de recursos no semestre. No ano, até junho, a captação líquida dos fundos de investimento no exterior foi de R$ 73,75 bilhões - desse montante, mais de 73% foram para carteiras do tipo multimercado.

Negociados no mercado local, esses fundos possibilitam ao investidor acessar papéis de renda fixa e ações de empresas nos EUA, na Europa ou na Ásia, por exemplo, sem que seja necessário abrir conta no exterior. Para produtos de varejo, a alocação no exterior deve respeitar o limite de 20% do total da carteira. Já para investidores qualificados (com pelo menos R$ 1 milhão em aplicações financeiras), essas carteiras podem aplicar a totalidade dos recursos no exterior, desde que a política de investimento do fundo determine que, no mínimo, 67% do PL tenham ativos financeiros no exterior, conforme a instrução 555, da Comissão de Valores Mobiliários (CVM).

O BNP Access USA Companies, gerido pela BNP Paribas Asset Management, é um fundo de ações, sem hedge cambial. Isso significa que sua valorização é composta tanto pelo desempenho dos papéis em carteira quanto pela variação cambial. “É um fundo que tem característica de crescimento, com ações que negociam a múltiplos elevados, porém que têm perspectiva de retorno futuro bastante elevadas”, explica Tiago Cesar, portfolio manager da BNP Paribas Asset Management.

No radar do fundo estão, principalmente, empresas de tecnologia americanas, listadas em sua maioria na Nasdaq, entre elas, algumas das chamadas ‘big techs’, como Apple, Amazon e Google. “É uma gestão ativa de ações, que tem esse componente de tecnologia muito presente e, pela classificação, são empresas que negociam a múltiplos elevados porque consideram expansão de negócios e lucro no futuro”, aponta o gestor. O objetivo da composição da carteira é gerar um alfa (retorno acima do benchmark) de 3% ao ano, por meio de análise fundamentalista.

O Opportunity Global Equities USD BDR Nível 1 busca gerar retorno absoluto por meio do investimento em ações de empresas de mercados desenvolvidos. A estratégia de seleção dos papéis é ‘bottom up’, ou seja, analisa fundamentos micro de cada empresa na hora de montar a carteira. Em geral, o portfólio fica alocado em 20 a 25 papéis, e a maior posição pode chegar a 15% da carteira. Fazem parte do portfólio nomes como Amazon, Google, Facebook e a empresa americana de telecomunicações Charter Communications.

A explicação para o bom histórico é o investimento em ‘empresas de qualidade’, define Vinícius Ferreira, sócio do Opportunity e gestor da estratégia global equities, com R$ 5 bilhões sob o guarda-chuva. São negócios com crescimento estrutural e sustentável, protegidos por barreiras de entrada e com o ‘management’ alinhado e de qualidade. “E sempre que possível, gostamos de comprar essas empresas quando temos algum tipo de percepção variante em relação ao resto do mercado”, diz. Em 2020, o fundo rendeu 72,52%. Este ano, até 29 de julho, o ganho é de 7%.

Já o multimercado Santander Select Global Equities, com PL de R$ 2 bilhões, tem como mandato alocar os recursos em 10 a 15 gestores de fundos que operam ações globais. O desempenho do fundo tem dois motores: a valorização das ações em carteira combinada com a variação cambial. “Ter uma alocação dolarizada tem se mostrado uma estratégia vencedora no longo prazo. O real se desvalorizou, o que contribuiu para o resultado nos últimos três anos, além do próprio desempenho das ações globais”, explica Daniel Castro, portfolio manager da Santander Asset Management.

Para ele, o investidor brasileiro se deu conta da importância da diversificação do portfólio em aplicações em outros países. O global equities cumpre esse papel. “É um fundo para quem quer estar comprado em moeda forte, de países desenvolvidos. É uma exposição ativa. Para o bem e para o mal, estaremos comprados em moeda forte de ativos desenvolvidos”, diz.

A estratégia de fundos de fundos (FoF) permite compor a carteira com diversos gestores. No ano passado, o fundo somou retorno de 61,34%, enquanto o referencial teve valorização de 47,28%. No acumulado de 2021, até 29 de julho, a rentabilidade é de 11,1%, abaixo dos 13,06% do benchmark. O produto também é destinado aos investidores qualificados.