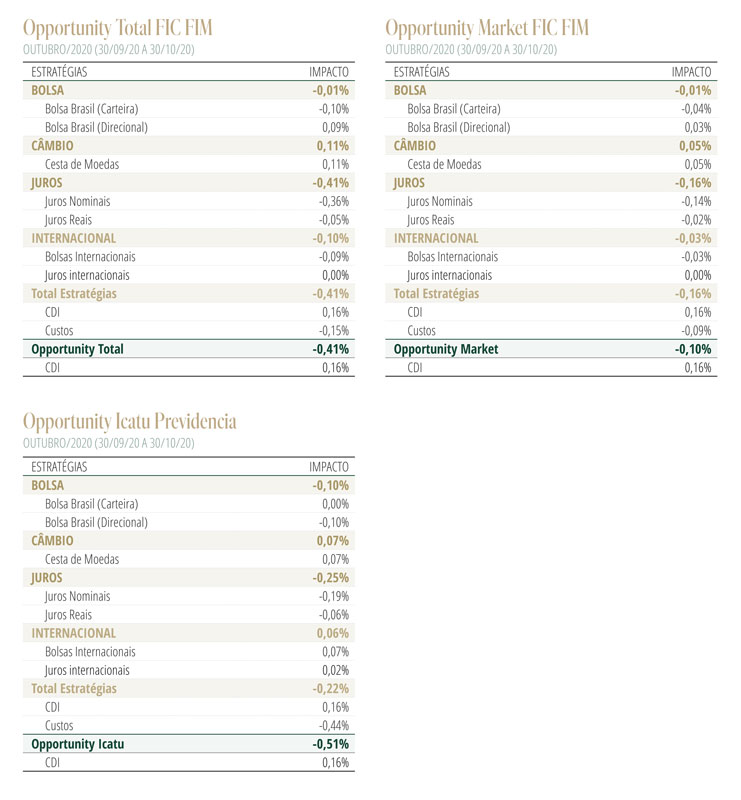

Desempenho do Fundo em OutubroO Opportunity Total encerrou o mês com queda de 0,41%. As posições no mercado de juros local foram os principais detratores do resultado (-0,41%), seguidas por perdas no livro internacional de ações (-0,10%). Já as posições em moedas contribuíram positivamente para o resultado no mês (+0,11%).

Cenário EconômicoSalvo uma improvável reviravolta nos tribunais, o conturbado processo eleitoral americano caminha para um desfecho positivo para os mercados globais. A eleição à presidência do candidato Democrata Joe Biden permite vislumbrar um ambiente de maior previsibilidade política e reforço dos marcos institucionais. A retomada de uma agenda multilateral liderada pelos EUA deverá favorecer a redução dos riscos geopolíticos exacerbados sobremaneira nos últimos anos.

No plano econômico, a promessa de uma agenda de expansão fiscal mais agressiva sob a presidência Democrata promoverá um suporte importante à atividade econômica, especialmente diante dos riscos à continuidade da retomada representados pela nova onda de contágio da Covid-19. O comércio internacional provavelmente deixará de ser utilizado como ferramenta de persuasão; a Guerra Comercial com a China, que produziu forte desaceleração da economia global no ano passado, deverá dar lugar ao plano da diplomacia e à disputa pela definição dos padrões tecnológicos dominantes para a indústria 4.0.

Por outro lado, o bom desempenho nas eleições legislativas por parte do Partido Republicano, o qual deverá manter o controle do Senado, representará um fator de moderação importante a pautas progressistas mais radicais. A agenda de expansão fiscal terá menos aumento de impostos e gastos do que o vislumbrado sob um cenário de hegemonia Democrata, o que representará menores riscos para a política monetária e o atual ambiente de taxas de juros baixas e farta liquidez. Ainda, possíveis excessos regulatórios nos setores de tecnologia, saúde e petróleo deverão ser contidos.

Em suma, o cenário para a economia americana e mundial que se coloca adiante guarda similaridades importantes com os anos posteriores à Crise Financeira de 2008: crescimento econômico moderado, inflação baixa, liquidez elevada, e suporte tempestivo dos bancos centrais diante de riscos à recuperação econômica. Como sabemos, a experiência durante esse período demonstrou que tal combinação foi bastante benigna para o desempenho dos ativos de risco globais.

Esse pano de fundo reforça nosso otimismo com a economia americana, cujas indicações recentes apontam para a consolidação do cenário de retomada. Os dados para o PIB do terceiro trimestre corroboraram as expectativas de forte expansão (crescimento anualizado superior a 30%) após o tombo histórico no trimestre anterior, ao passo que o mercado de trabalho continua demonstrando sinais consistentes de recuperação – quase 60% dos 22 milhões de postos perdidos já foram recontratados.

A forte aceleração da curva de contágio, inicialmente na Europa, e mais recentemente nos EUA, certamente impõe alguma moderação ao otimismo com o ambiente de risco no curto prazo. Entretanto, acreditamos que os riscos de um desdobramento disruptivo dessa nova onda de contágio para a economia e os mercados nos parecem ainda limitados.

Primeiramente, continua baixa a disposição nos EUA para ações de restrição de mobilidade amplas; ainda, protocolos médicos mais efetivos para o tratamento da doença, as característica demográficas da onda recente (maior proporção de jovens entre os infectados) e a expansão da oferta de leitos permitem reduzir os riscos de letalidade; por fim, são crescentes as chances de disponibilização de uma vacina para os grupos mais vulneráveis em um horizonte de poucos meses. Em conjunto, esses fatores mantêm remotas as chances de medidas extremas.

Pelas razões explicitadas anteriormente, o resultado das eleições americanas certamente trará alívio importante aos mercados emergentes, que ainda se recuperavam dos efeitos danosos da Guerra Comercial quando foram abatidos pelo choque da Covid-19. Entretanto, esse ambiente externo benigno será percebido de maneira bastante assimétrica no bloco, assumindo um papel apenas secundário para aqueles países com maior vulnerabilidade em seus fundamentos domésticos.

Esse é claramente o caso do Brasil, onde a ausência de uma sinalização clara sobre o destino da política fiscal mantém a incerteza em níveis excepcionalmente elevados. De fato, a opção de postergar a agenda de votações das propostas de ajuste fiscal – como os gatilhos para congelamento de salários e medidas de cortes de despesas – para após as eleições municipais tornam altamente improvável que tais temas, altamente controversos, possam obter suficiente consenso para aprovação até o final do ano legislativo.

Diante da perspectiva de que o processo legislativo não deverá prosperar nas poucas semanas do ano que restam, crescem os receios de que as diversas pressões políticas a favor da expansão do auxílio emergencial venham a produzir alguma forma de flexibilização da regra do teto de gastos em 2021. Desnecessário dizer que o enfraquecimento da âncora fiscal revisitaria temores agudos sobre a capacidade de solvência do Estado brasileiro, com desdobramentos altamente nocivos sobre o equilíbrio macroeconômico. Nesse caso, a recuperação da atividade e o ambiente de baixas taxas de juros estariam seriamente ameaçados.

Embora a postura responsável de importantes atores políticos e dos órgãos de controle seja reconfortante, esta não nos parece suficiente para arrefecer os riscos de ruptura do regime fiscal. Reformas que não apenas viabilizem a manutenção do teto de gastos nos próximos anos, mas também possibilitem a recomposição mais acelerada do superávit primário fazem-se absolutamente necessárias. Infelizmente, ainda não identificamos sinais convincentes por parte do Executivo e de sua base no Congresso de apoio a essa agenda.

Estratégia do FundoContinuamos adotando uma estratégia de elevada cautela no mercado doméstico. Embora os prêmios nas diversas classes de ativos nos pareçam atrativos, acreditamos serem necessários sinais políticos concretos a favor da manutenção do regime fiscal, a fim de adicionamos exposição nos ativos locais. No momento, mantemos apenas uma carteira de ações de empresas brasileiras que devem se favorecer da reabertura da economia, e de empresas beneficiadas pelo ciclo global de preços das matérias-primas.

No mercado de juros local, carregamos apenas uma pequena exposição na curva de títulos de taxas reais, os quais oferecem elevadas taxas de juros, além de proteção à alta da inflação. Continuamos acreditando que o repique recente da inflação reflete fatores transitórios, associados a desequilíbrios temporários nas cadeias de bens industriais, além do repasse da depreciação cambial recente e da alta dos preços das matérias-primas. Aguardamos sinais de arrefecimento nesses elementos, além de maior clareza na condução da política fiscal, para retomarmos nossa exposição na curva de juros nominais.

Na contramão do mercado doméstico, mantemos nossa orientação de diversificação global do portfólio. Após a correção de preços recente, voltamos a adicionar exposição relevante ao mercado acionário americano, calcada em nossa avaliação benigna sobre a dinâmica da atividade econômica e o resultado das eleições, conforme antecipamos em nossa última Carta Mensal.

No mercado de câmbio, entendemos que o maior apetite por ativos de riscos deverá continuar produzindo alguma reversão no movimento de fortalecimento do dólar observado no início da pandemia. Dessa forma, adicionamos exposição tática no peso mexicano – em função da aceleração do crescimento econômico americano e redução das tensões comerciais – e na coroa norueguesa – as exportações do pais deverão continuar favorecidas pelo ciclo global das matérias-primas, e do petróleo em particular.