Em setembro, os mercados globais interromperam a sequência de cinco meses consecutivos de forte recuperação, refletindo receios em diversos fronts: valuation supostamente excessivo das ações de tecnologia; riscos de contestação do resultado da eleição nos EUA; o repique do contágio da Covid-19 no continente europeu; e o aparente naufrágio das negociações da Fase 4 do pacote de estímulo fiscal nos EUA.

Esses “múltiplos choques” acontecem em um momento de acomodação no ritmo de crescimento global, com os dados relativos a agosto das vendas no varejo em diversas economias maduras, e criação de novas vagas no mercado de trabalho americano em setembro sugerindo que a fase em “V” da retomada provavelmente ficou para trás.

Diante desse pano de fundo, a grande questão que se coloca é em que medida os preços dos ativos já refletem adequadamente um ambiente global que, embora menos encorajador, ainda é fundamentalmente benigno; ou se a combinação de incertezas de diversas origens deveria ensejar uma reconsideração mais profunda quanto ao cenário econômico à frente.

Entendemos que a resposta para esse dilema se encontra nos fundamentos, e nossa percepção é a de que estes permanecem favoráveis à continuidade da recuperação econômica e, consequentemente, a extensão do rally dos principais ativos de risco globais.

Embora o crescimento global mostre sinais de desaceleração, este ainda se encontra bem acima de seu ritmo potencial, contribuindo para a redução gradual do desemprego. Quanto aos Bancos Centrais, ainda que o momento seja o de observar os efeitos das medidas introduzidas nos últimos meses, permanece o forte compromisso com a retomada dos estímulos caso necessário.

Acreditamos ainda que os riscos de contestação da eleição nos EUA tenham se reduzido após o primeiro debate presidencial. O fracasso de Donald Trump em alterar a narrativa do pleito – de um plebiscito sobre a gestão da pandemia – mantém elevadas as chances de uma ampla vitória do Partido Democrata, possivelmente com margem suficientemente larga para deslegitimar qualquer contestação.

Por fim, crescem as chances de disponibilização de uma vacina em larga escala no início do próximo ano, o que contribuirá decisivamente para eliminar em grande medida as incertezas impostas pela pandemia ao longo de 2020.

No Brasil, o cenário tornou-se mais nebuloso, com o debate em torno do novo programa de renda mínima reforçando os temores quanto à manutenção do regime fiscal no seu contorno atual. Em particular, verificou-se a hesitação da elite política em levar adiante a agenda de reformas do gasto obrigatório, sem as quais a adoção de um amplo programa de renda mínima e a manutenção do teto de gastos configuram-se objetivos irreconciliáveis.

Não acreditamos na ruptura completa do atual regime fiscal – com o consequente retorno ao malfadado regime fiscal que vigorou desde a Constituição de 1988, marcado por um crônico aumento das despesas federais e da carga tributária. Entretanto, reconhecemos que as pressões sociais por ampliação nos programas de transferências de renda destacam-se como o grande fator na realidade política do pós-pandemia.

Tais pressões se tornarão mais prementes à medida que o mercado de trabalho frustre as expectativas de recuperação. De fato, embora a retomada da economia continue a superar as expectativas mais otimistas (as projeções dos analistas para a contração do PIB em 2020 já são inferiores a 5%), esta ainda ocorre de maneira bastante desigual. Se por um lado a indústria já retoma patamares próximos ao pré-crise, o setor de serviços (e com este, o emprego) ainda se encontram bastante deprimidos.

Com a taxa de desemprego ainda em dois dígitos, a procura por alguma solução que possibilite a transição suave para o fim do Auxílio Emergencial deverá ganhar simpatia crescente em Brasília, aumentando a chance de alguma flexibilização, ainda que temporária, da regra do teto de gastos.

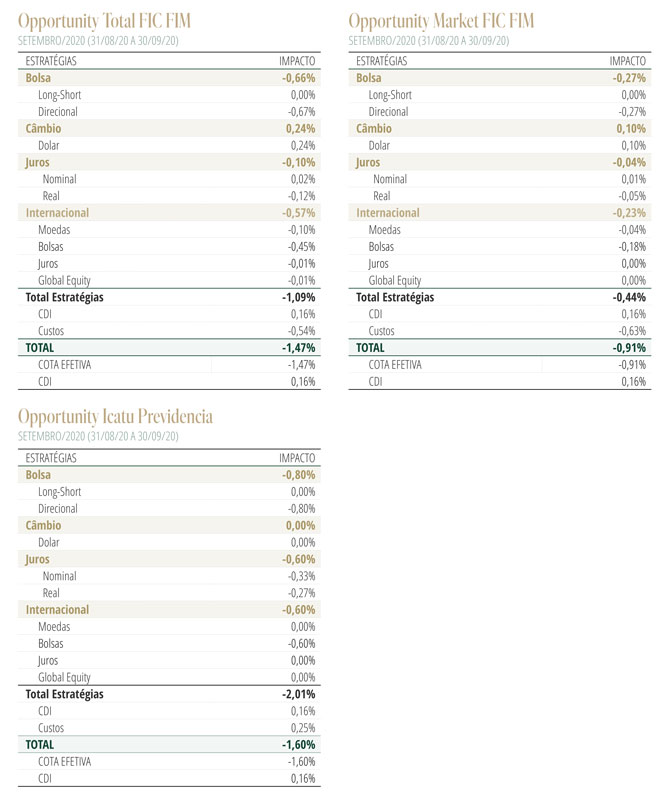

Com relação à estratégia do fundo, a maior incerteza quanto à sustentação do regime fiscal nos levou a reduzir substancialmente a alocação em ativos domésticos, privilegiando a diversificação global do portfólio.

No mercado acionário, elevamos a exposição no mercado americano, e reduzimos o portfólio local. Neste, privilegiamos as ações de empresas de commodities e com grande viés exportador.

No mercado de juros, reduzimos a exposição na curva nominal. Acreditamos serem excessivos os prêmios de altas da Selic implícitos nos vencimentos curtos, mas os riscos fiscais e a alta da inflação de alimentos e bens industriais limitam o potencial de ganho destas posições, neste momento. Avaliamos que as pressões na inflação serão transitórias, decorrentes do realinhamento de preços relativos, sem maiores riscos ao cenário de médio prazo, que permanece ancorado pela elevada ociosidade no mercado de trabalho. Reavaliaremos esta posição caso haja sinalização consistente de compromisso com o regime fiscal e o teto de gastos. Mantemos ainda posição reduzida na curva de juros reais.

Diante da elevada probabilidade de uma ampla vitória Democrata nas eleições americanas, crescem as chances de concretização de uma agenda de forte expansão fiscal nos EUA nos próximos anos. Dessa forma, iniciamos uma posição comprada na curva de juros americana através de opções.

Aproveitamos a volatilidade nos mercados globais ao longo de setembro para iniciar algumas exposições táticas. Adicionamos uma posição comprada em ouro, commodity favorecida pelo ambiente de reflação dos ativos, com juros reais negativos e ampla liquidez. Estes fatores, aliados à perspectiva de recuperação cíclica da economia global, justificaram a abertura de posições compradas em Nok (Coroa Norueguesa) e MXN (Peso Mexicano).